借金額を最大5分の1まで減らせる個人再生手続きを徹底解説

「借金の返済は苦しいが、住宅は手放したくない」

「ギャンブルや浪費で膨らんだ借金をなんとかしたい」

そんなときに利用できるのが個人再生の手続きです。個人再生は自己破産と同様、裁判所を利用した手続きになりますが、自己破産より多くの財産を手元に残せるだけでなく、「住宅ローン特別条項」という制度を使えば、住宅ローンをそのまま支払い続けることでマイホームを手放さなくても済みます。また、自己破産では認められにくいギャンブルや浪費などの借金であっても個人再生であれば借金を整理することができます。今回は個人再生という手続きについての概要をわかりやすく説明します。

個人再生とは

個人再生とは、裁判所を利用して、借金を最大5分の1まで減額してもらう手続きのことで、減額された金額を原則3年で返済していくことになります。例えば、借金が500万円である場合、このうちの100万円を3年間で返済するという再生計画案をたてます。この再生計画案を裁判所が認めてくれれば、再生計画案にそって100万円を返済し、全て支払いが終われば、残り400万円の借金は免除されるという手続きになります。

自己破産のように、借金をゼロにすることはできませんが、借金の総額を最大5分の1まで減らすことができます。ただし、個人再生では一定の額の支払いが必要となるため、利用するためには下記の要件を満たしている必要があります。

- 将来的に継続的または安定した収入があること

- 住宅ローンを除いて借金の総額が5000万円以下であること。

個人再生には2つのタイプがある

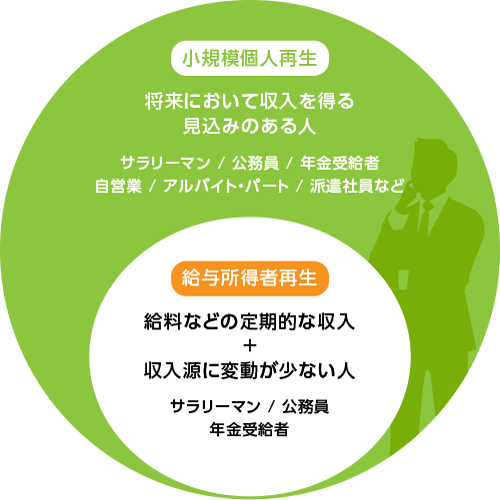

個人再生を利用するには、将来的に一定の収入が見込めることが利用条件となります。この個人再生には、将来収入を得る見込みのある人が利用できる「小規模個人再生」と、小規模個人再生を利用できる人のうち、給料など定期的な収入を得る見込みのある人で、定期的な収入の額の変動が少ないと見込まれる人が利用できる「給与所得者再生」があります。

個人再生では「将来的に安定した収入が得られること」が利用条件となりますが、小規模個人再生では「将来において継続的または反復して収入を得る見込みがあること」とされているのに対して、給与所得者再生は、これに加え、定期的な収入の額の変動が少ないことが付加されています。つまり、給与所得者再生の方が、収入要件が厳しくなっているといえます。

収入の額の変動とは具体的には、過去の年収ベースで20%以上の収入の変動があるかどうかで判断されます。そのため、自営業など収入の額に変動がある人は給与所得者再生を利用することができません。一方、サラリーマンや公務員、年金受給者といった収入の額の変動が少ない人たちは、給与所得者再生はもちろんのこと、小規模個人再生の手続きを利用することもできます。

「収入要件が違う」

| 手続きの種類 | 収入条件 | 利用できる人小規模個人再生 |

| 小規模個人再生 | 将来において継続的または反復して収入を得る見込みがあること | サラリーマン

公務員 年金受給者 自営業 農業従事者 アルバイト・パート 派遣社員 |

| 給与所得者再生 | ①給与又はこれに類する定期的な収入を得る見込みがあること

②その額の変動の幅が小さいと見込まれること |

サラリーマン

公務員 年金受給者 |

(1)小規模個人再生と給与所得者再生の違い

①再生計画案に債権者の同意は不要

給与所得者再生では収入要件が厳しくなる分、再生計画案に対する債権者の同意が不要というメリットがあります。個人再生では、個人再生によって減額された借金を、今後どのように返済していくかを書面で示す必要があります。これを「再生計画案」といい、この計画案を裁判所が認めてくれることで、借金の総額を大幅に減額することができるのです。裁判所が再生計画案を認めるには、債権者がその再生計画案に反対しないことが必要となってきます。

小規模個人再生では、①再生計画案に同意しない旨の回答をした債権者の数が半数以上である、または②反対する債権者の債権額が、債権総額の2分の1を超えている場合には、再生計画案は否決され、個人再生の手続きは廃止されてしまいます。つまり、小規模再生を利用して、借金を減らすためには、再生計画案に反対する債権者の数が半数未満で、かつ反対する債権者の債権額が、債権総額の2分の1を超えないことが条件となってくるのです。

給与所得者再生では、この債権者の同意が不要とされています。そのため、再生計画案に反対しそうな債権者がいる場合には、給与所得者再生を利用する方が安全だといえます。ただし、給与所得者再生は、小規模個人再生に比べ、収入要件が厳しいことに加え、返済する額も大きくなる可能性がある点に注意が必要です。

②最低弁済額が大きくなる

再生計画案では、「最低でもこれだけは弁済しなければならない」という最低弁済額を上回る必要があります。この最低弁済額は、小規模個人再生では「最低弁済基準」と「清算価値(保有している財産の評価額)」のいずれか高い方が最低弁済額になるのに対し、給与所得者再生では、「最低弁済基準」「清算価値」に加え「可処分所得の2年分」のいずれか高い金額が最低弁済額になります。

「最低弁済基準」

| 借金の総額 | 弁済額 |

| 100万円未満 | その額 |

| 100万円以上500万円未満 | 100万 |

| 500万円以上1500万円未満 | 1/5 |

| 1500万円以上3000万円未満 | 300万円 |

| 3000万以上5000万円未満 | 1/10 |

例えば借金の総額が200万円であった場合は100万円、499万円の場合も100万円が最低弁済基準となります。ただし、申立人が所有している財産を金銭に換算した場合の金額(これを「清算価値」という)が、最低弁済額を上回る場合は、清算価値が弁済額となります。

例えば、申立人の借金の総額が300万円で、車や預金などをあわせると350万円程度の財産を所有している場合は、申立人は少なくとも350万円は返済しなければならないことになります。それというのも、申立人が自己破産をした場合は、所有する財産を処分して、その処分をして得たお金が債権者に配当されることになりますが、もし、個人再生が最低弁済基準での返済を認めるとすると、債権者は損をすることになってしまいます。

そのため、個人再生では、自己破産をした場合よりも債権者が不利にならないように、申立人の財産が最低弁済基準を上回る場合は、その額が弁済額とされているのです。これを「清算価値保証の原則」という。小規模個人再生では、上記のように①最低弁済基準と②清算価値のいずれか高い金額が、最低弁済額となりますが、給与所得者再生ではこれに加えな③2年分の可処分所得のいずれか高い金額が弁済額とされています。

可処分所得とは、給与やボーナスから税金や保険料などを差し引き、さらに最低限の生活費(被扶養者の年齢、人数や居住地域により算出される)を引いた金額のことです。可処分所得は、高額となりがちなことから、その分、給与所得者再生は小規模個人再生に比べて、最低弁済額が大きくなりがち、といわれています。給与所得者再生では、2年分の可処分所得が弁済額とされる可能性がある。

(2)小規模個人再生と給与所得者再生いずれを選ぶ?

小規模個人再生に比べ給与所得者再生では、弁済額が大きくなる傾向にあることから、小規模個人再生を選ぶのが一般的であるとされています。ただし、債権者の中に個人再生手続きに反対する者がいる場合は、給与所得者再生を選択した方が無難です。債権者に反対されることで再生計画案が否決されることになれば、個人歳の手続きを進めることができないからです。

住宅ローン特別条項

個人再生の中には、住宅ローン以外の借金を減額し、住宅ローンについては通常通りに支払い続けることで、借金を整理しながらマイホームを維持するための再生手続きがあります。これを一般的に「住宅ローン特則制度」あるいは「住宅ローン特別条項制度」といいます。住宅ローン特則制度を利用するには、下記の要件を満たす必要があります。

- 小規規模個人再生あるいは給与所得者再生の要件を見たいしていること(具体的には、将来的に収入を得る見込みがあり、かつ住宅ローンを除いた借金の総額が5000万円いかであること。)

- 住宅の購入や、建築するために借り入れたお金であること

- マイホームに住宅ローンを担保するための抵当権が設定されていること

- マイホームに住宅ローン以外の抵当権や担保権が設定されていないこと

- マイホームを申立人本人が所有していること

- マイホームに申立人が住んでいること(単身赴任中であっても、将来的に戻る予定があれば可)

- 保証会社が代位弁済してから6か月が経過していないこと

住宅ローンを滞納すると、保証会社が債務者に代わって銀行などに住宅ローンを返済します。これを代位弁済といい、住宅ローン特則は、代位弁済後6か月を経過していなければ利用することができます。

自己破産と個人再生の違い

自己破産との大きな違いが、利用に際して制約が少ないことと、財産の処分が必ずしも必要ではないことが挙げられます。

「自己破産との比較からのメリット・デメリット」

| メリット | デメリット | |

| 個人再生 | ・財産を処分する必要がない

・住宅ローン特則を利用すればマイホームも手放さなくても済む ・職業制限がない ・借金の理由は不問 |

借金を返済する義務がある |

| 自己破産 | 借金の返済義務が免除される | ・一定の財産以外は処分する必要がある

・マイホームは手放さなければならない ・職業制限がある ・借金の理由によっては手続きを利用できない |

個人再生手続きの流れ

(1)個人再生の申立て

住所地を管轄する地方裁判所に申立てを行います。

(2)個人再生委員の選任・面接

東京地方裁判所では一律に個人再生委員が選任されます。その他の裁判所でも、弁護士が代理人になっていないケースでは個人再生委員が選任されます。個人再生委員との面接では、個人再生の申立てに至った経緯や、資産状況などが聞かれ、今後の手続きの流れについての打ち合わせが行われます。

(3)再生手続きの開始決定

裁判所は個人再生委員の意見を聞いたうえで再生手続きの開始を決定します。

(4)債権の届け出・調査・債権の確定(債権認否一覧表の提出)

債権者から送られてくる債権届書に記載されている金額をもとに、その債権額を認めるかどうかを判断して、「債権認否一覧表」を個人再生委員に提出します。

(5)再生計画案の作成・提出

今後、どのように返済していくかをまとめた再生計画案を作成し、裁判所に提出します。

(6)債権者の意見聴取・書面による決議

小規模個人再生では、裁判所から債権者へ再生計画案と決議書が郵送され、各債権者は再生計画案に同意するか否かを書面で決議します。給与所得者再生では、書面による決議は行われず、意見聴取が行われます。

(7)再生計画案の認可の決定

小規模個人再生では、再生計画案に反対する債権者の数が半数未満で、かつ反対する債権者の債権額が、債権総額の2分の1を超えない場合に、再生計画案が認可されます。給与所得者再生では、裁判所は債権者の意見聴取の結果に拘束されないため、不認可事由がない限り、再生計画案は認可されます。

(8)再生計画認可の確定

再生計画が認可されると1か月程度で確定します。その後は、再生計画案に従って返済をしていくことになります。

まとめ

大幅に借金額を減らせるだけでなく、マイホームを維持しながら借金を整理したり、自己破産では認められないギャンブルや浪費による借金であっても整理できたりと、使い勝手がいいのが個人再生の手続きです。ただし、手続きには専門知識が必要となることから、個人再生を検討している場合は必ず弁護士などの専門家に相談するようにしましょう。

↓ 自己破産に強い弁護士 ↓

-

全国対応

弁護士法人日の出

夜間土日受付可能、手数料分割可能!専門知識と多数の実績がありますのでまずはご相談ください。

-

東京・神奈川・千葉・埼玉 含む他エリア対応

弁護士法人心

【電話・テレビ電話相談対応/夜間・土日祝相談対応】債務整理を得意とする弁護士がスピーディーに対応させていただきます。

-

一都三県対応

東京スカイ法律事務所

皆様の新しい生活に向けた手助けをするために、一都三県でご相談・ご依頼をお受けしております!

| 事務所比較表 | 対応エリア | 相談実績 | 個人の方の費用 | 法人の方の費用 | 受付時間 | 弁護士数 |

|---|---|---|---|---|---|---|

| 弁護士法人日の出 | 全国 |

約1,000件 |

相談:何度でも無料 |

相談:何度でも無料 |

土日祝日含む24時間受付可能 |

1人 |

| 弁護士法人心 | 東京・神奈川・千葉・埼玉 含む他エリア |

15,000件以上 |

相談:何度でも無料 |

法律相談料:0円 |

平日 9:00~21:00 |

40名以上 |

| 東京スカイ法律事務所 | 一都三県対応 |

約10,000件以上 |

相談:何度でも無料 |

相談:何度でも無料 |

平日・土日祝 9:00~21:00 |

3人 |